用一檔ETF當10家科技巨頭股東,參與未來產業成長

美國是全球最大資本市場,許多我們熟悉的公司都在美國上市,像是臉書(FB)、亞馬遜(AMZN)、蘋果(AAPL)、Netflix(NFLX)及Google(Googl)等等,這些科技巨頭又被合稱尖牙股,即FAANG。

2020年受疫情影響,遠距辦公、居家學習及線上購物等宅經濟爆發,也使這些科技巨頭從中受益,納斯達克100指數漲幅高達48.6%,遠勝同期標普500指數的18.35%。

納斯達克100指數是由納斯達克綜合指數中100家最大的「非金融類股」所組成,成分股以科技股為主,其中FAANG佔成分股比重高達33%。

目前追蹤納斯達克100指數的ETF以QQQ最為知名,資產規模高達1573億美元,管理費0.2%,很適合看好科技股成長性的投資人,相比納斯達克100指數以科技股為主,標普500指數則投資美國最大的500家上市公司,並分散在11個不同產業,並不會過度集中科技股,表現會更為穩健。

2021年因為市場擔憂通膨升溫,科技股漲幅始終受到壓抑,並沒有複製2020年亮麗表現,與之相對的是2020年被拋售的通膨概念股受到熱情追捧。

2021年標普500指數11個產業中,能源(XLE)、金融(XLF)及原物料(XLB)是表現最好的三個產業,分別上漲47.1%、29.65%及21.44%,遠勝同期納那斯達克100指數的6.97%,而標普500指數則因分散持有不同產業,漲幅仍有12.94%。

2021年以來科技股漲幅落後大盤,其實也印證了股市規律,股市總會走走停停,從來沒有只漲不跌的公司,漲太久就會跌,跌太久就會漲,這在投資過程中都是很正常的現象。

但就如2020年被拋售的通膨概念股浮現價值一般,2021年被壓抑的科技股,投資吸引力正在逐步提高。

上月初美國公布4月美國消費物價指數相比去年成長4.2%,創2008年以來新高,市場擔憂通膨確實有理由。

不過通膨升溫最大原因仍是由疫情趨動,由於疫情導致工廠無法正常生產,出貨進度遲延,港口也因檢疫時間拉長,塞港現象難以緩解,導致供貨天數拉長,客戶怕搶不到貨就超額訂購,最終造成產品價格飆漲。

所以只要疫苗施打越來越普及,疫情最終受到控制,工廠可以如期出貨,供應鏈恢復正常運作,產品價格就會回落,通膨自然就會趨緩,並不會是長期現象。

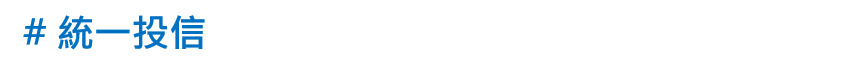

雖然今年科技股漲幅偏低,但獲利仍持續上修,最終也可支撐股價趨勢長期向上,目前FAANGMs(臉書、亞馬遜、蘋果、Netflix、Google及微軟)預期本益比只有34倍,回落至疫情前水平,這也代表現在估值相對合理。

若想更集中投資於FAANG這些科技巨頭,也可以參考統一投信發行,以追蹤尖牙股為目標的ETF,全名為統一NYSE FANG+ETF基金,代號為00757,2021年6月8日股價為46.13元。

這檔基金資領域橫跨人工智慧、電子商務、社群媒體、新能源車及物聯網等科技領域,追蹤指數為NYSE FANG+ Index。

指數成分股中除了既有的FANG公司外,也會加入具有全球性影響力的科技公司,目前包含臉書、亞馬遜、Netflix、Google、蘋果、阿里巴巴、輝達、百度、推特、特斯拉共10家公司,並將資金平均分配在10公司上,避免持股過度集中。

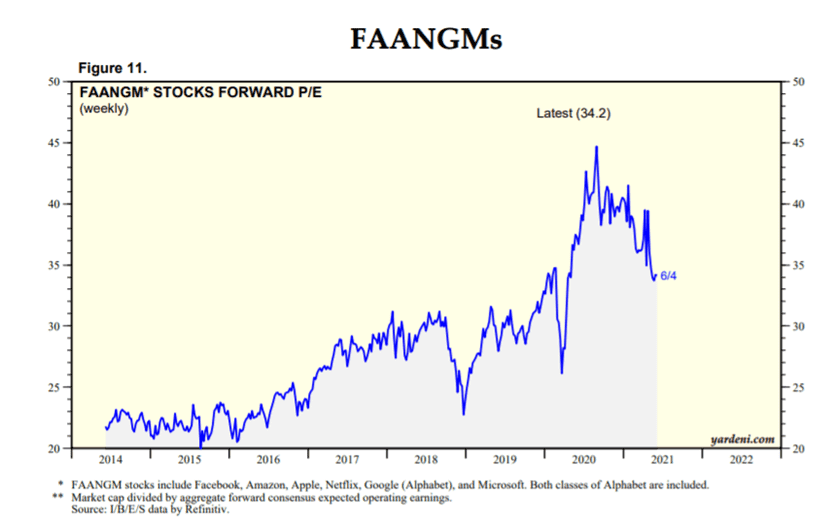

自2014年9月成立以來,統計至2021年5月28日,FANG+指數平均年化報酬32.6%,表現遠勝同期納斯達克100指數(21.06%)、標普500指數(13.9%)及標普500資訊科技指數(22.99%)。

不過由於FANG+指數持股較為集中,所以波動也較為劇烈,高於其他指數,這是投資前要注意的地方。

除了只看報酬表現外,更要思考自身風險承受度,再決定配置比重,才能買的放心抱的安心,讓投資組合可以穩健成長。