對抗不確定性 自組全球股債組合或挑動態多元資產基金

柏瑞投資多元資產管理團隊投資組合經理Sunny Ng特別就投資人的疑惑提出以下看法。

- 就經濟基本面表現,全球信心指數與生產力指數顯示經濟景氣處於景氣循環的初期與中期。

- 就股價表現

- 過去股價上漲多數來自本益比提高,但現在已經轉由獲利增長為主要來源。

- 利率攀升可能將讓風險溢酬下降,但實質資產價格也將持續反映現金流量的成長前景。

- 新科技崛起

- 現在到未來大數據與人工智慧將展現巨大潛力。

- 雖然新科技崛起帶來顛覆效應,將延長眼前的景氣循環但也讓企業違約率攀升,投資人要明辨贏家與輸家。

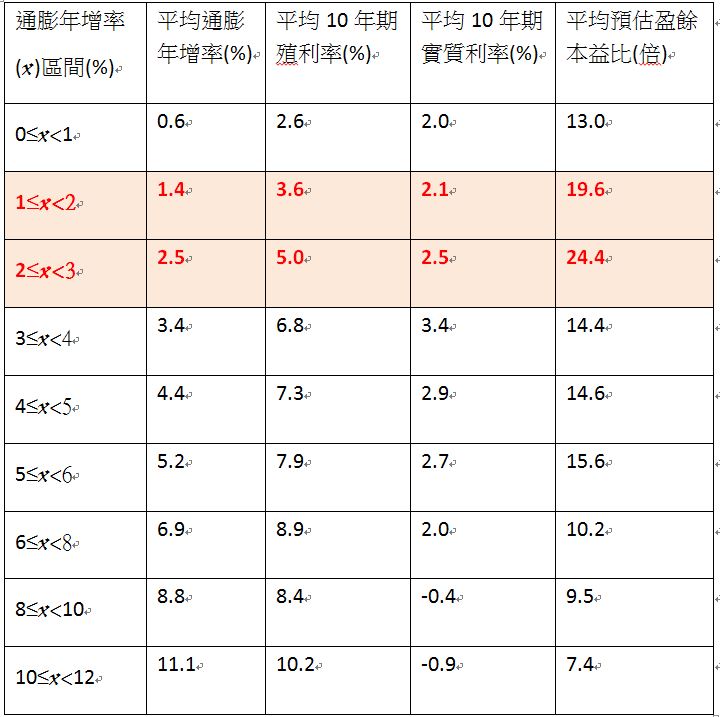

回顧歷史,不論股市多頭或空頭、央行升息或降息、景氣擴張或衰退,均有上漲的資產,再參考近66年的數據,3%以下的通貨膨脹率環境下,平均10年期殖利率與平均預估盈餘本益比最高約為5.0%與24.4倍。對比目前的市場環境,加上經濟景氣持續成長,以及市場年初以來已有修正,Sunny Ng看好歐洲、巴西、美國、日本等市場仍具投資價值。

雖然市場詭譎多變,投資人還是有因應的做法,例如搭配全球股票型基金與全球債券型基金,或者乾脆挑一檔強調可以動態多元投資各類標的的全球型基金,此種做法是讓專業經理人去操心,投資人著眼長線的經濟成長與投資獲利即可。

1950~2016年的通膨區間、殖利率、預估盈餘本益比

資料來源:Schiller、柏瑞投信 ,資料期間1950.1~2017.9.10